Finanzierung aus Rückstellungen

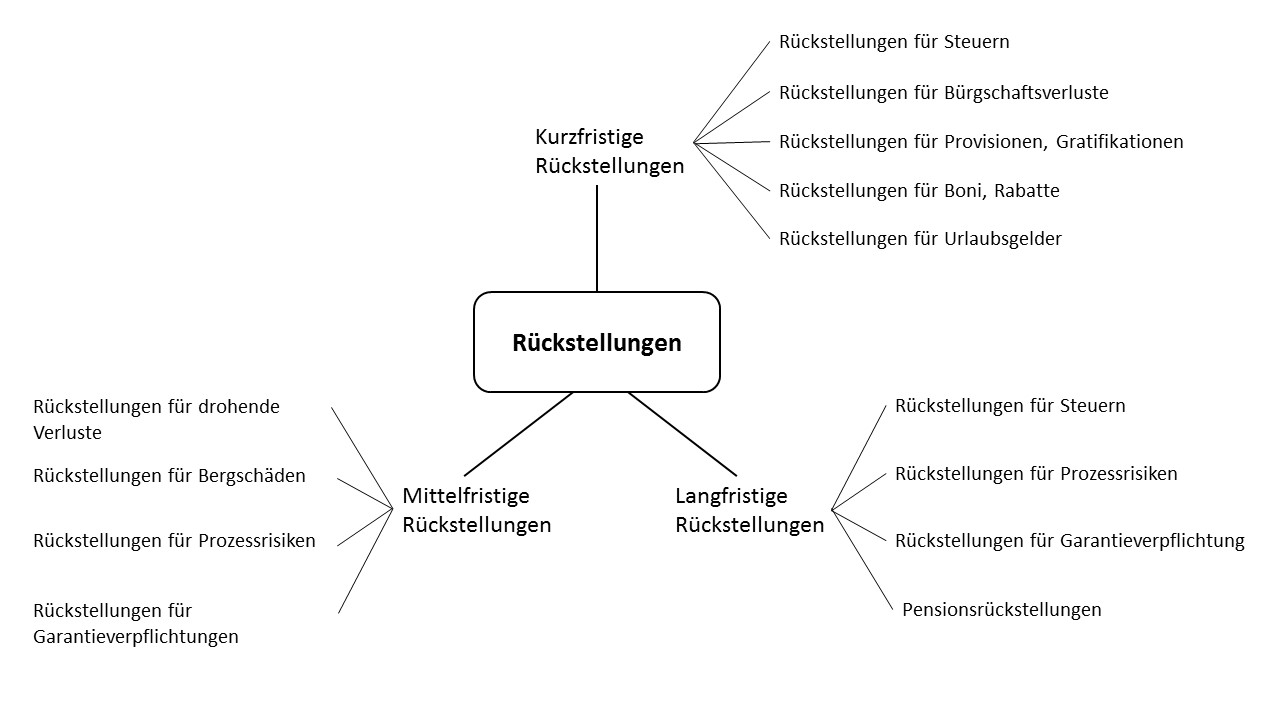

Der Finanzierungseffekt von Rückstellungen besteht darin, dass die in die Kalkulation der Absatzpreise eingegangenen, verdienten Rückstellungsraten bis zur Inanspruchnahme der Rückstellungen im Unternehmen disponibel sind. Dabei hängt die Dauer des Mittelverbleibs vom Charakter der Rückstellung ab. Bei langfristigen Rückstellungen ist der Finanzierungseffekt am stärksten, so dass insbesondere langfristige Pensionsrückstellungen im Vordergrund der Betrachtung stehen. Der Finanzierungseffekt durch die Bildung von Rückstellungen wird dadurch verstärkt, dass infolge der entsprechenden Aufwendungen die Gewinne geschmälert und die davon abhängigen Steuerzahlungen reduziert werden.

Verpflichtet sich ein Unternehmen im Rahmen von Pensionsrückstellungen vertraglich, einem Arbeitnehmer eine Alters-, Invaliden- oder Hinterbliebenenversorgung zu gewähren, so kann es für diese Pensionsanwartschaften Rückstellungen bereits vom Jahre der Zusage an in die Bilanz einstellen. Die hiermit verbundenen Auszahlungen treten erst nach Ausscheiden des Arbeitnehmers aus dem Unternehmen ein, so dass über die Beträge, die den Zuführungen zu den Pensionsrückstellungen entsprechen, zwischenzeitlich verfügt werden kann. Zum Zwecke der steuerlichen Anerkennung muss die Berechnung der jährlichen Zuführung zu den Pensionsrückstellungen nach versicherungsmathematischen Grundsätzen erfolgen, wobei Sterbens- und Invaliditätswahrscheinlichkeiten sowie Zinsen und Zinseszinsen zu berücksichtigen sind.

Der Pensionsrückstellungsbetrag muss dem Barwert der auf diesen Zeitpunkt abgezinsten erwarteten Versorgungsleistungen entsprechen. Hierbei ist bilanziell ein Kalkulationszinsfuß von 6 % vorgeschrieben. Pensionsrückstellungen stellen Verpflichtungen gegenüber den Arbeitnehmern dar und sind daher als Fremdkapital einzustufen. Insofern ist zur Beurteilung des Finanzierungseffektes bei Finanzierung aus Pensionsrückstellungen ein Vergleich mit den Kosten anderen Fremdkapitals heranzuziehen. Liegen die Kosten der günstigsten Finanzierungsalternative über (unter) 6 %, so erzielt das Unternehmen bei der Bildung von Pensionsrückstellungen einen Zinsgewinn (-verlust) in Höhe der Zinsdifferenz.

Des Weiteren hängt der Finanzierungseffekt davon ab, ob das Unternehmen Gewinne ausschüttet oder thesauriert. Im Falle der vollständigen Gewinnthesaurierung beruht der Finanzierungseffekt von Pensionsrückstellungen nur auf der Steuerersparnis. Bei vollständiger Ausschüttung ergibt sich ein Finanzierungseffekt in voller Höhe der Rückstellungsbeträge, da hierdurch nicht nur die Steuerzahlung, sondern auch die Ausschüttung vermieden wird.

Abschließend ist darauf hinzuweisen, dass die Zuführungen zu den Pensionsrückstellungen, sofern diese die steuerliche Höchstgrenze nicht überschreiten, als Betriebsausgaben den steuerpflichtigen Gewinn und Gewerbeertrag und damit die Einkommen-, Körperschaft- und Gewerbeertragsteuerbelastung reduzieren. Der Finanzierungseffekt ergibt sich hierbei insofern, als dass eine entsprechende Verminderung der Steuerbelastung ohne Passivierung von Pensionsanwartschaften erst in den Perioden der Pensionsauszahlungen eintreten würde.